La gestione delle finanze personali e familiari è una delle competenze fondamentali per garantire sicurezza economica e stabilità a lungo termine. Molte famiglie, però, affrontano difficoltà nell’organizzazione delle proprie risorse, trovandosi spesso in situazioni di stress finanziario o addirittura indebitamento. Sapere come fare un bilancio familiare ti consente di avere un quadro chiaro e dettagliato delle entrate e delle uscite, identificando le aree in cui è possibile risparmiare e pianificando meglio le spese future. In questa guida ti mostrerò come creare un bilancio familiare passo dopo passo, con un esempio pratico che potrai replicare facilmente per gestire le tue finanze in modo più consapevole ed efficiente.

1. Perché Fare un Bilancio Familiare?

Gestire un bilancio familiare è fondamentale per avere un controllo completo sulle proprie finanze e prevenire situazioni economiche problematiche. Senza una visione chiara delle entrate e delle uscite, è facile incorrere in spese non pianificate che possono compromettere il budget mensile e, a lungo termine, anche la stabilità finanziaria della famiglia. Un bilancio ben strutturato aiuta a individuare le spese superflue, a definire obiettivi di risparmio e a pianificare investimenti mirati per garantire una maggiore sicurezza economica. Inoltre, ti permette di creare un fondo emergenze, necessario per affrontare imprevisti senza dover ricorrere a prestiti o debiti.

Ti permette di:

- Prevenire debiti: Riduci al minimo il rischio di accumulare debiti non sostenibili.

- Pianificare il risparmio: Definisci obiettivi di risparmio realistici e pianifica le spese future.

- Affrontare imprevisti: Costruisci un fondo emergenze per situazioni inattese.

2. Preparazione: Raccogliere Dati Finanziari

Prima di iniziare a redigere il bilancio, è essenziale raccogliere tutte le informazioni relative alla situazione finanziaria della famiglia. Avere dati completi e aggiornati su entrate, spese e debiti ti permetterà di avere un quadro realistico e accurato delle tue finanze. In questa fase, è importante considerare non solo le entrate regolari, come stipendi o pensioni, ma anche quelle occasionali o variabili, come entrate da investimenti o lavori extra.

Allo stesso modo, è necessario catalogare tutte le spese, distinguendo tra spese fisse, che si ripetono ogni mese, e spese variabili, che possono cambiare in base alle esigenze. Questo passaggio richiede attenzione e precisione, ma è fondamentale per creare un bilancio efficace e realistico.

Raccogli tutte le informazioni sulle tue finanze:

- Entrate mensili: Stipendio, pensione, entrate extra, redditi da investimenti.

- Spese fisse: Mutuo, affitto, bollette, assicurazioni, abbonamenti.

- Spese variabili: Spesa alimentare, carburante, uscite, svaghi.

- Debiti: Carte di credito, prestiti personali, finanziamenti.

3. Creazione del Bilancio: Struttura e Suddivisione delle Voci

Creare un bilancio familiare efficace significa suddividere le spese e le entrate in categorie ben definite, in modo da avere una visione chiara di come vengono utilizzate le risorse economiche. La suddivisione in categorie permette di individuare immediatamente quali sono le aree di maggiore spesa e dove è possibile intervenire per ottimizzare il budget.

È utile suddividere il bilancio in quattro macro-categorie: entrate totali, spese fisse, spese variabili e risparmi/investimenti. Questa struttura ti aiuterà a identificare con precisione le aree in cui concentrare i tuoi sforzi per risparmiare e allocare meglio le risorse, garantendo una gestione più consapevole e strategica del denaro.

Dividi il bilancio in quattro macro-categorie:

3.1 Entrate Totali

La prima categoria del bilancio è costituita dalle entrate totali, che comprendono tutte le fonti di reddito della famiglia. È importante includere non solo lo stipendio principale, ma anche altre entrate come redditi da affitto, lavori occasionali, pensioni, e qualsiasi altra forma di guadagno.

Questo ti darà una visione complessiva delle risorse finanziarie disponibili ogni mese. Una volta individuate tutte le fonti di reddito, somma gli importi per ottenere il totale delle entrate mensili. Questo valore rappresenterà il punto di partenza per calcolare quanto puoi permetterti di spendere e quanto puoi risparmiare o investire.

Somma tutte le fonti di reddito della famiglia. Ad esempio:

- Stipendi netti: €2.500

- Redditi da affitto: €300

- Entrate extra (freelance, lavoretti, ecc.): €200

Entrate Totali: €3.000

3.2 Spese Fisse

Le spese fisse sono quelle che si ripetono ogni mese e che non possono essere facilmente ridotte o eliminate. Rientrano in questa categoria il mutuo o l’affitto, le bollette delle utenze, le assicurazioni, gli abbonamenti, e qualsiasi altro impegno finanziario che deve essere rispettato con regolarità.

È importante monitorare attentamente queste spese, poiché rappresentano una parte consistente del bilancio familiare. Conoscere esattamente quanto spendi in questa categoria ti aiuterà a capire quanta parte del reddito mensile è già vincolata e quanta invece può essere gestita in modo più flessibile.

Queste spese si ripetono ogni mese e sono necessarie per la gestione familiare:

- Mutuo/affitto: €700

- Bollette (gas, luce, acqua): €200

- Assicurazione auto: €50

- Abbonamento palestra: €30

Spese Fisse Totali: €980

3.3 Spese Variabili

Le spese variabili includono tutte quelle voci che possono cambiare di mese in mese, come la spesa alimentare, i trasporti, il carburante, lo svago e le uscite. Queste spese sono spesso quelle in cui si può intervenire più facilmente per ridurre i costi e risparmiare.

Per esempio, monitorare le uscite per svago o ristoranti può aiutarti a individuare eventuali eccessi e a stabilire dei limiti più sostenibili. È utile tenere traccia di queste spese per almeno un paio di mesi per avere un’idea precisa della media mensile e capire dove è possibile ottimizzare il budget senza rinunciare alla qualità della vita.

Queste spese variano ogni mese e possono essere ottimizzate:

- Spesa alimentare: €400

- Benzina/trasporti: €150

- Svago e ristoranti: €100

- Abbigliamento: €80

Spese Variabili Totali: €730

3.4 Risparmi e Investimenti

I risparmi e gli investimenti rappresentano la parte del bilancio destinata a garantire stabilità e sicurezza finanziaria nel tempo. Destinare una quota del reddito mensile a un fondo emergenze, a risparmi per obiettivi specifici come le vacanze o a investimenti in strumenti finanziari è fondamentale per costruire un patrimonio solido.

Anche piccoli importi, se accumulati con costanza, possono fare una grande differenza nel lungo periodo. È consigliabile stabilire una percentuale fissa del reddito da destinare a questa categoria, in modo da automatizzare il processo di risparmio e garantire una crescita costante del capitale.

Questa sezione riguarda la parte di reddito destinata a risparmi, investimenti e obiettivi finanziari:

- Fondo emergenze: €100

- Investimenti (azioni, fondi, ecc.): €200

- Risparmio per vacanze: €50

Risparmi Totali: €350

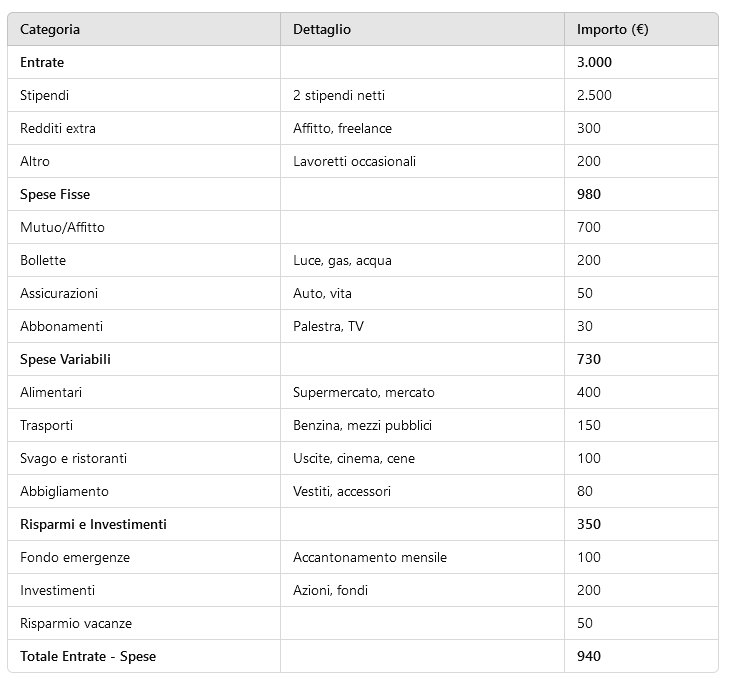

4. Esempio Pratico di Bilancio Familiare

Vediamo ora un esempio pratico di bilancio familiare per una famiglia con due stipendi e alcune entrate extra. Questo esempio ti aiuterà a capire come strutturare le voci e come calcolare il saldo finale, permettendoti di replicare facilmente il modello per la tua situazione specifica.

4.1 Interpretazione del Risultato

L’esempio mostra un saldo positivo di €940, che può essere utilizzato per incrementare i risparmi, ridurre eventuali debiti o per pianificare spese future. Avere un saldo positivo è indicativo di una buona gestione finanziaria, ma è comunque importante monitorare regolarmente il bilancio per evitare spese impreviste e mantenere un equilibrio tra entrate e uscite.

5. Consigli Pratici per Ottimizzare il Bilancio

Ottimizzare il bilancio familiare non significa solo ridurre le spese, ma anche gestire meglio le risorse disponibili per raggiungere obiettivi finanziari a lungo termine. Monitorare costantemente le spese, evitare acquisti impulsivi e allocare risorse per investimenti e risparmi sono solo alcune delle strategie che puoi adottare per migliorare la tua situazione finanziaria. Inoltre, è utile coinvolgere tutti i membri della famiglia nel processo di gestione del bilancio, affinché tutti siano consapevoli delle priorità economiche e partecipino attivamente al raggiungimento degli obiettivi finanziari condivisi.

- Monitora Mensilmente: Tieni traccia delle spese quotidiane e fai un controllo mensile del bilancio. Questo ti permette di avere un quadro sempre aggiornato delle tue finanze e di correggere tempestivamente eventuali squilibri. Se noti che una voce di spesa è aumentata rispetto ai mesi precedenti, puoi intervenire subito per riportarla ai livelli previsti. Utilizzare un’app per la gestione del budget o un foglio Excel può semplificare il processo e rendere il monitoraggio più efficiente e preciso.

- Riduci le Spese Superflue: Analizza il bilancio alla ricerca di spese non necessarie o facilmente riducibili. Ad esempio, potresti scoprire di avere abbonamenti a servizi che non utilizzi, di spendere troppo per mangiare fuori o per acquisti non essenziali. Una volta individuate queste spese, stabilisci un piano per ridurle o eliminarle completamente. Anche piccoli risparmi mensili possono fare una grande differenza a lungo termine, soprattutto se reinvestiti o destinati al fondo emergenze.

- Automatizza i Risparmi: Imposta trasferimenti automatici dal conto corrente a un conto di risparmio o a un investimento programmato. Questo ti aiuterà a garantire che una parte delle tue entrate venga risparmiata ogni mese senza doverci pensare attivamente. Automatizzare i risparmi ti permette di costruire un capitale costante e di evitare la tentazione di spendere denaro che altrimenti potresti mettere da parte.

- Prepara un Fondo Emergenze: Avere un fondo emergenze è fondamentale per affrontare spese impreviste senza compromettere il bilancio familiare o ricorrere a prestiti. L’obiettivo è accumulare un importo equivalente a 3-6 mesi di spese fisse, da utilizzare solo in caso di reale necessità, come una riparazione urgente in casa o un’improvvisa perdita di lavoro. Inizia con piccoli contributi mensili e aumenta l’importo man mano che riesci a risparmiare di più.

- Definisci Obiettivi Finanziari a Breve e Lungo Termine: Avere degli obiettivi chiari aiuta a mantenere la motivazione e a dare un senso al risparmio. Stabilire mete a breve termine, come risparmiare per una vacanza o un nuovo elettrodomestico, e a lungo termine, come l’acquisto di una casa o la pensione, ti aiuterà a organizzare meglio le tue finanze e a prendere decisioni più consapevoli. Puoi anche utilizzare un grafico o un piano visivo per monitorare i progressi verso ciascun obiettivo, coinvolgendo eventualmente anche i membri della famiglia.

- Pianifica per le Spese Straordinarie: Prevedi un margine di budget per spese non ricorrenti come regali, manutenzioni straordinarie o tasse annuali. Avere una sezione dedicata del bilancio per queste spese ti aiuterà a non farti cogliere impreparato e a mantenere in equilibrio il resto del bilancio. Includi queste voci nel tuo piano annuale e cerca di accantonare in anticipo i fondi necessari per coprirle, evitando di dover ridurre improvvisamente le spese in altre aree.

6. Strumenti per la Gestione del Bilancio

Per gestire il bilancio in modo efficiente e semplificare il monitoraggio delle tue finanze, è utile ricorrere a strumenti digitali. Esistono molte opzioni che possono aiutarti a tenere traccia delle entrate e delle uscite, offrendo una visione chiara e immediata della tua situazione economica. Ecco alcuni strumenti che puoi considerare:

- Excel o Google Sheets: Se preferisci un metodo tradizionale, puoi creare tabelle personalizzate per monitorare le tue finanze. Excel e Google Sheets permettono di costruire modelli su misura, con grafici e formule che automatizzano i calcoli. Puoi scaricare modelli già pronti o creare il tuo bilancio da zero, includendo tutte le categorie e le voci che ritieni necessarie.

- App di Gestione del Budget: Esistono molte app, come YNAB (You Need A Budget), Money Manager e PocketGuard, che ti permettono di registrare le spese quotidiane e visualizzare il tuo bilancio in tempo reale. Queste app sono ideali per chi vuole monitorare le finanze direttamente dal proprio smartphone e ricevere avvisi quando si superano i limiti di spesa stabiliti.

- Software Dedicati: Programmi come Quicken o Moneydance offrono funzionalità avanzate per una gestione finanziaria più dettagliata. Questi software sono ideali se hai esigenze più complesse, come la gestione di investimenti, il monitoraggio di più conti o la pianificazione di obiettivi a lungo termine. Offrono strumenti di analisi dettagliata e reportistica per avere una visione completa delle tue finanze.

Gestire il bilancio familiare è un’attività che richiede tempo e impegno, ma i benefici che ne derivano sono enormi. Avere il controllo delle proprie finanze significa poter affrontare con serenità le sfide economiche quotidiane e costruire un futuro più stabile e sicuro per te e la tua famiglia. Con l’esempio pratico e i consigli che ti ho fornito, puoi iniziare subito a migliorare la gestione del tuo denaro e a creare una solida base finanziaria.

Ricorda che il bilancio è un documento vivo, che deve essere monitorato e aggiornato costantemente per riflettere i cambiamenti della tua vita. Prenditi il tempo per analizzare le tue spese, pianificare i tuoi risparmi e coinvolgere tutta la famiglia in questo processo. Solo così potrai davvero ottenere il massimo dalle tue risorse economiche e vivere con maggiore tranquillità finanziaria. Buona gestione!

- Come fare un bilancio personale

- Come fare un bilancio aziendale

- Come fare un bilancio mensile

- Come fare un bilancio annuale

- Come fare un bilancio di previsione

- Come fare un bilancio per il risparmio

- Come fare un bilancio per le spese